Nous sortons d’une année 2023 pleine de bonnes surprises en termes économiques. Si les économistes attendaient en partie la désinflation que nous avons observée, des désaccords quant à ses répercussions économiques subsistaient. En substance, la question était de savoir s’il était possible de ramener le taux d’inflation à des niveaux proches des cibles des banques centrales sans que la hausse des taux ne provoque de récession majeure. Les économistes étaient donc divisés entre ceux pour lesquels la récession était inévitable pour réduire l’inflation, et ceux qui pensaient que cette fois, contrairement aux précédents historiques, la désinflation se ferait plutôt sans douleur.

Pour l’instant, les optimistes semblent l’emporter. Hormis une récession technique en Europe, au demeurant très limitée en termes d’impact, avec un taux de chômage historiquement faible, les États-Unis semblent bien s’en sortir : leur taux de croissance attendu à 0% en début d’année a fini par dépasser les 2%.

Ces deux dernières années, il ne serait pas exagéré de dire que l’inflation était l’ennemi public numéro un. La bonne nouvelle vient de cette grande désinflation observée tout au long de l’année. Depuis le pic d’inflation proche de 10% dans les économies développées au dernier trimestre 2022, les taux d’inflation annuels ont emprunté une trajectoire baissière. Pour décembre, l’inflation américaine est retombée à 3,4% et en zone Euro, à 2,9%.

L’évolution de l’inflation core (sous-jacente, qui exclut l’alimentation et l’énergie) est toujours d’actualité puisqu’elle ne s’est pas encore tout à fait résorbée. En effet, l’inflation core demeure étroitement liée à la question salariale qui s’avère essentielle pour la résorber.

Évolution de l'inflation en zone Euro et aux États-Unis

Source : Refinitiv Datastream, Spuerkeess Asset Management

Certes, l’inflation core n’a pas encore atteint les objectifs des banques centrales, mais des signes encourageants émergent. Les salaires continuent de grimper, mais à un rythme moins soutenu que ces deux dernières années. Les grosses tensions sur un marché de l’emploi où deux postes étaient disponibles pour une personne au chômage commencent progressivement à se dissiper, ce qui devrait contribuer à la normalisation de l’inflation.

Pour 2024, les prévisions révèlent que la normalisation se poursuit et que les taux d’inflation avoisineront 2% en fin d’année.

Si les banques centrales ne crient pas encore victoire, les marchés anticipent déjà des baisses de taux au vu de la normalisation qui se profile. Cela dit, il serait imprudent de penser que la dernière phase de normalisation se fera en ligne droite.

Comme nous l’avons déjà évoqué, la croissance s’est montrée résiliente en 2023, contre les craintes de récession partagées par la majorité des économistes. Les facteurs qui sous-tendent cette résilience sont avant tout une consommation soutenue, épaulée par une épargne forte et par un marché de l’emploi en grande forme qui s’explique également par le phénomène de labor hoarding, lequel définit la réticence des entreprises à réduire leurs effectifs dans un environnement où les talents se font rares dans certains secteurs.

En même temps, les dépenses publiques, notamment aux États-Unis, ont alimenté la croissance à travers des investissements particulièrement conséquents en infrastructures, surtout dans le domaine des semi-conducteurs.

L’Europe, quant à elle, a continué de faire les frais d’une activité manufacturière maussade à travers la planète. Si les chocs énergétiques et géopolitiques sont passés, les difficultés continuent de peser sur l’industrie.

Pour la nouvelle année, les attentes de croissance n’indiquent pas une réaccélération imminente, qui impliquerait un ralentissement à venir du côté américain d’une part, et une poursuite de la récession technique sur le premier semestre en Europe avant de retrouver des couleurs sur la deuxième moitié de l’année d’autre part. Cela dit, 2024 devrait être l’année de l’atterrissage en douceur avant une réaccélération en 2025.

À cet égard, plusieurs éléments positifs persistent et nous permettent d’anticiper un atterrissage en douceur cette année.

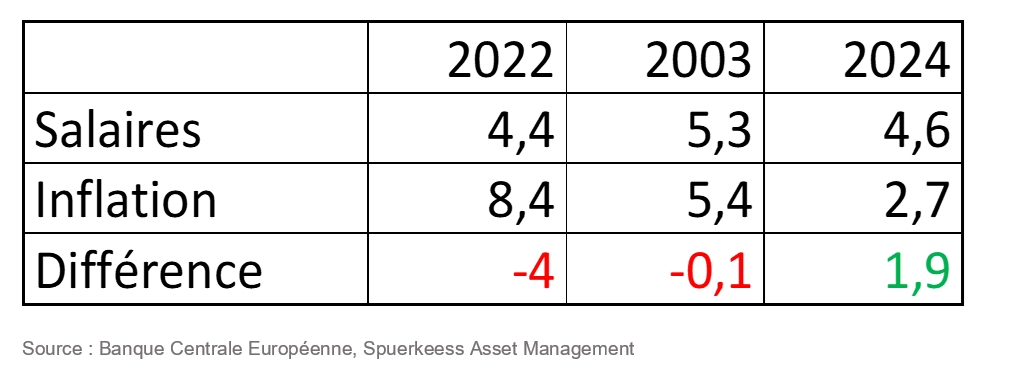

Tout d’abord, les ménages devraient enfin retrouver une croissance salariale réelle après une hausse des prix qui a dépassé celle des salaires deux ans durant. Cela continuera d’alimenter la consommation, et le phénomène de labor hoarding est susceptible de rester d’actualité, impliquant des pénuries de talents qui se maintiennent dans certains secteurs.

Par ailleurs, les ménages, notamment en Europe, se reconstituent une épargne, ce qui ajoute à la capacité de consommation pour les mois à venir.

Enfin et surtout, la normalisation de l’inflation devrait permettre aux banques centrales de baisser leurs taux d’intérêts directeurs. Le financement de l’économie en sera facilité et le secteur industriel s’en retrouvera éventuellement dynamisé, étant donné qu’il pourrait également profiter d’un nouveau cycle de restockage.

En somme, la bataille contre l’inflation est en train d’être gagnée, ce qui, d’une part, libère le pouvoir d’achat des ménages, et d’autre part, permettra aux banques centrales de modérer les conditions financières. Tous ces éléments font du soft landing le scénario principal pour 2024. Avec un bémol toutefois : un risque de reprise de l’inflation existe si le prix du pétrole flambe à nouveau sous l’effet des tensions au Moyen-Orient.

Partie marchés

Malgré une certaine volatilité, les marchés financiers ont été porteurs en 2023. D’ailleurs, après une année 2022 où les investisseurs avaient perdu sur les actions et sur les obligations, 2023 s’est révélée être une bien meilleure année en termes de performances.

En 2023, une des principales caractéristiques du marché actions fut une extrême polarisation entre, d’une part, des valeurs portées par la thématique de l’intelligence artificielle et, d’autre part, des secteurs plus traditionnels laissés-pour-compte. Le meilleur exemple est sans doute celui des Magnificent Seven, dont la performance globale atteint 107%, avec Nvidia, le grand gagnant de la thématique, qui affiche 207% de hausse.

Le reste du marché enregistre une performance tout à fait correcte, mais bien plus modeste que celle des Magnificent Seven, avec près de 20% de performance en euros sur le marché actions global. Dans ce contexte, les marchés américains ont fini l’année devant leurs homologues européens, avec des performances respectives en euro de 22% et de 17%. Les marchés émergents arrivent derniers avec environ 6% de performance, plombés par des marchés chinois en crise de confiance.

Il y avait de la volatilité du côté obligataire, compte tenu du mouvement de hausse des taux jusqu’en octobre suivi d’une baisse violente entre octobre et décembre. Cette chute a permis à l’investisseur obligataire de rattraper les pertes précédentes, le taux américain à 10 ans passant de 5% à 3,90% et le taux allemand de 3% à 1,90%. Aussi, l’effet de portage a également permis d’amortir la hausse des taux sur la première partie de l’année. L’année s’achève sur un marché obligataire qui a rapporté près de 5% aux investisseurs, après une année 2022 qui restera dans les annales comme historiquement mauvaise.

En somme, investir sur les marchés s’est révélé bénéfique en 2023, bien plus que les placements sans risques, par exemple dans les fonds monétaires, qui ont retrouvé de l’intérêt avec la hausse des taux.

Après de bonnes performances récentes, notamment en fin d’année, les indices actions sont proches de leurs sommets historiques. Qu’en est-il pour les perspectives de marchés en 2024 ?